FANG+といえば、「GAFAM」をはじめとしたアメリカの超ハイテク株10社で構成された指数で去年1年間で約70%という驚異の上昇率を誇っており注目の指数です。

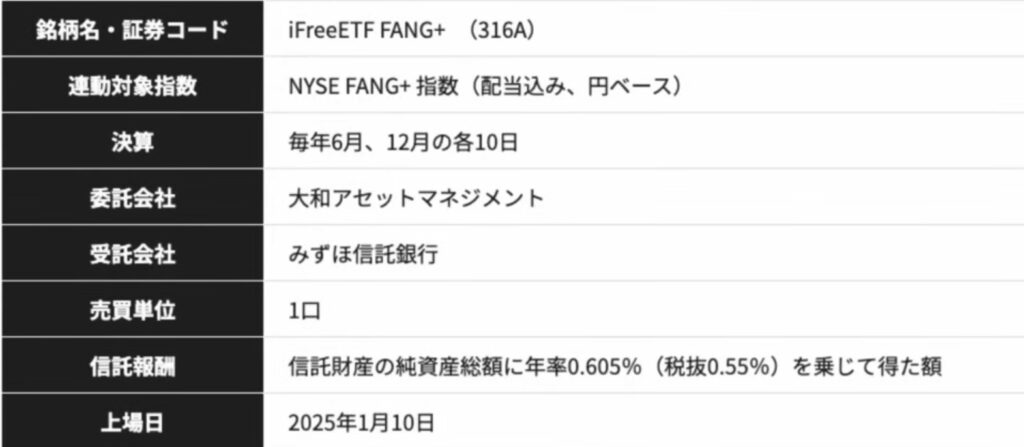

そして今回ついにそのFANG+に連動する国内初のETFが運用開始されるそうです。

「投資信託からETFに乗り換えようかな、、、」

とお考えの人も多いのではないでしょうか?

しかし、ETFには”低コスト”というメリットもある一方で投資信託とは明確な仕組みの違いがあるので「コストが低いから、、、」という理由だけでETFに乗り換えるのはかなり危険かなと思います。

<今回の記事でわかること>

・FANG+指数の魅力

・FANG+ETFに乗り換えるべき?

・個人的見解

<こんな人におすすめ>

・FANG+に興味がある人

・すでにFANG+投信を運用している人

・2025年に新NISAでは運用益を積極的に狙っていきたい人

FANG+の基本情報

新NISAでは成長投資枠で購入可能です!

「FANG+(ファングプラス)」はFacebook、Amazon、Netflix、Googleの4社を含むビッグテック10銘柄で構成された株価指数です。次世代テクノロジーをベースに、グローバルな現代社会において人々の生活に大きな影響力を持ち、高い知名度を有する企業が集結しています。

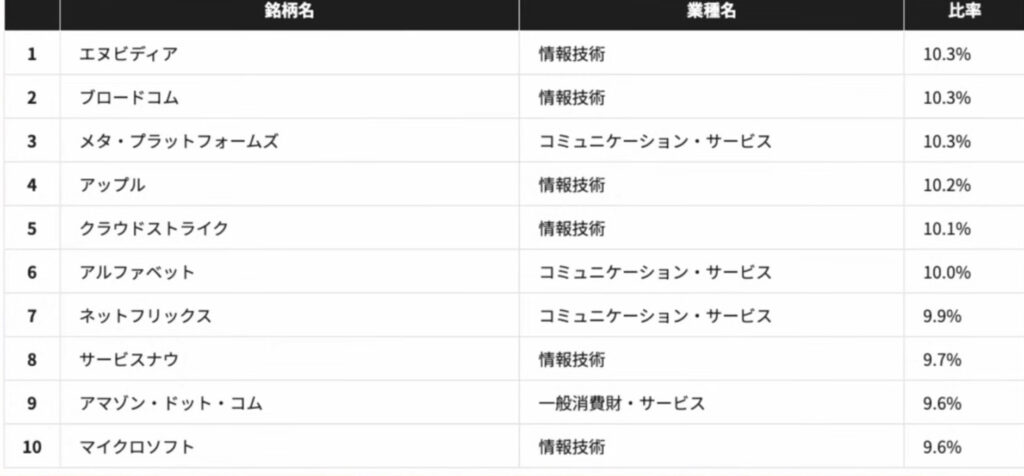

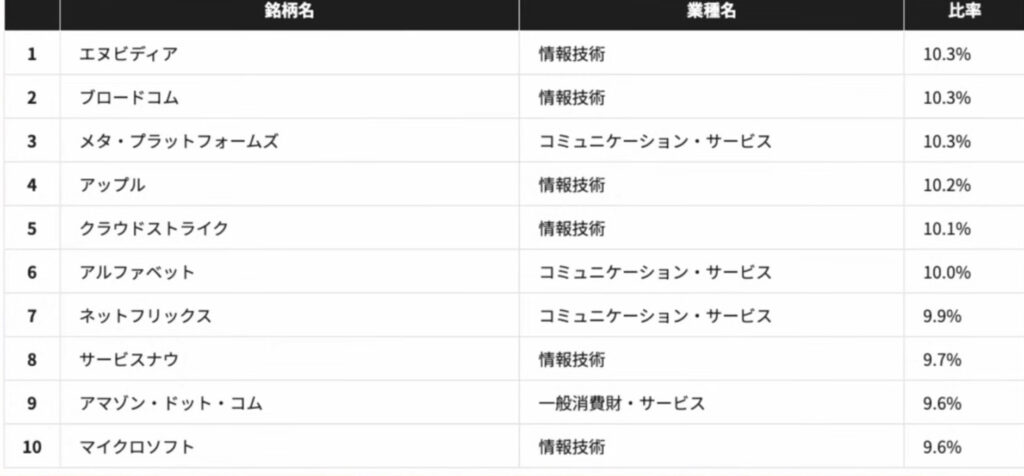

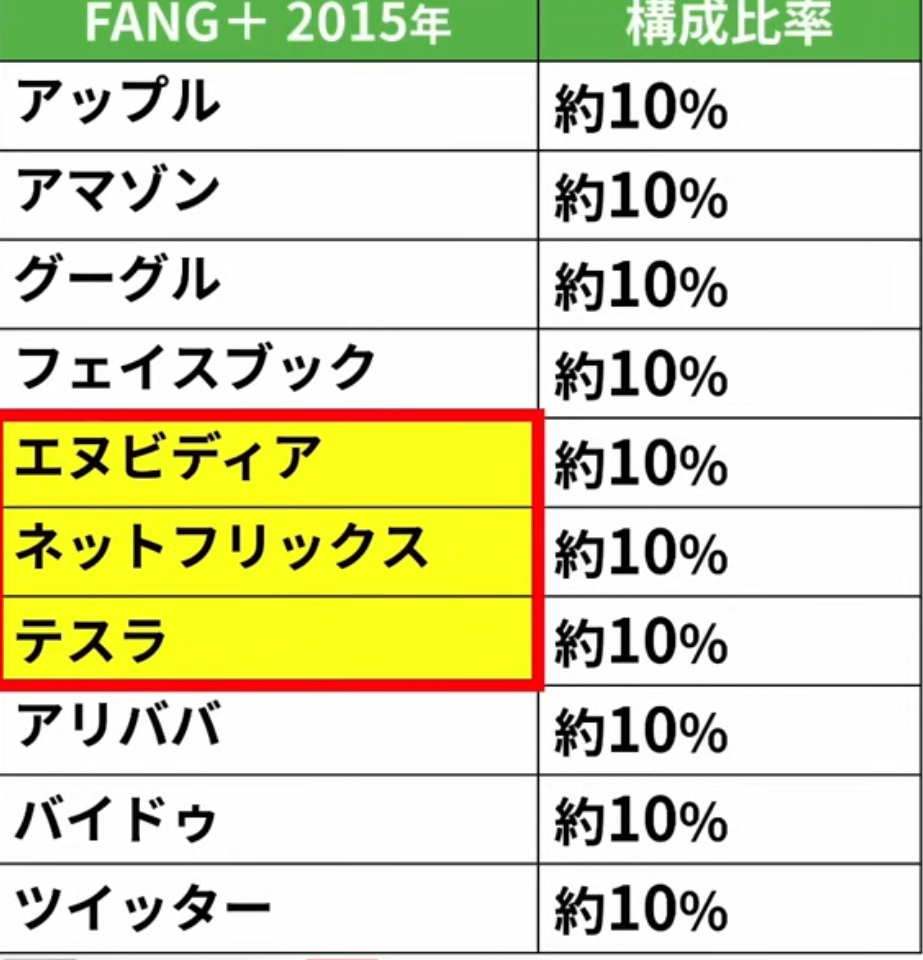

<FANG+指数 構成銘柄>

全ての銘柄の比率が約10%とバランスがよく、ビックテック6社が構成されている注目の指数です。

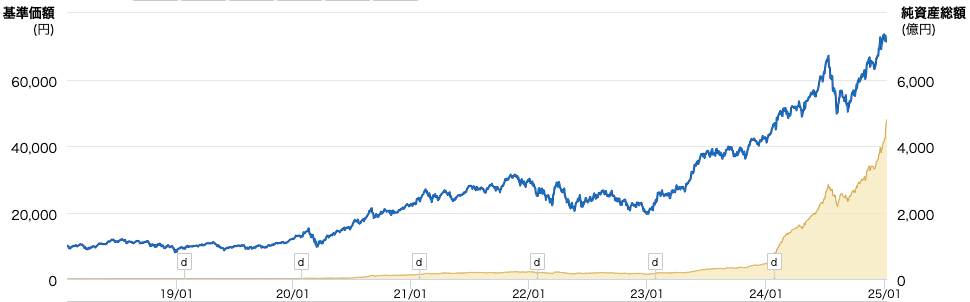

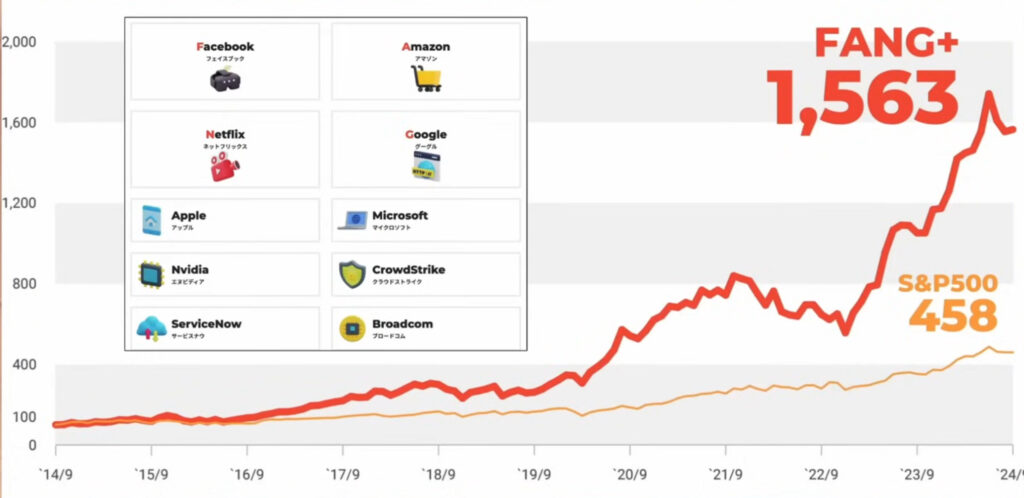

こちらのグラフはそのビックテック6社とS&P500を比較したグラフです。

ビックテック6社は10年前から比較して7.3倍になっています。

しかしS&P500は2.9倍です。

ビックテック6社の成長がいかにアメリカの株式市場を牽引しているのかが伺えます。

そんなビックテック6社に追加してこれからの成長が期待できる4銘柄が組み入れられているのが「FANG+」です。

過去の実績を見ても、S&P500の4.5倍に比べてFANG+は15倍と爆発的に増加しています。

<爆発的成長の要因>

こういった爆発的成長の要因としては、銘柄選定と組み入れ比率が関係しています。

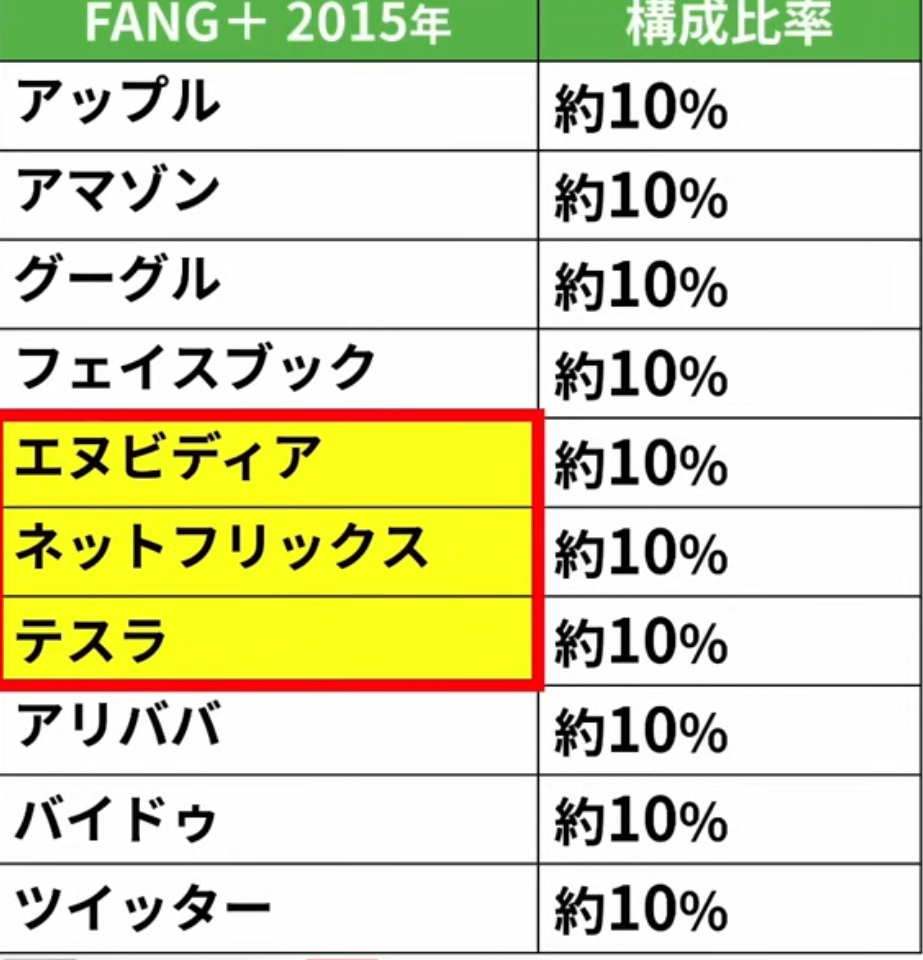

こちらの表は2025年時点でのFANG+の構成比率なのですが、なんと”エヌビディア””ネットフリックス””テスラ”といった近年急成長を遂げた企業が2015年の時点ですでに組み入れられていたのです。

また今後、トランプ政権によるアメリカの景気が一時的に不況になってしまったとしても、

MicrosoftのWordやExcel、Google検索などは不況による影響を比較的受けにくいと考えられています。

FANG+指数投資リスク

<投資リスク>

10社集中投資によりFANG+はボラティリティが高いのです。

FANG+は基本6銘柄と入替4銘柄に分かれています。

基本6銘柄:Google、メタ、Netflix、Amazon、Microsoft、Apple

入替4銘柄:サービスなう、エヌビディア、クラウドストライク、ブロードコム

それぞれに組み入れ基準があり、基本6銘柄は基準が厳しいので入替4銘柄の方が比較的入れ替えが行われます。

基本6銘柄と入替4銘柄に共通して共通した組み入れ基準は「3セクター限定」という組み入れ基準があります。

・一般消費財:Amazon

・情報技術:アップル、Windows、エヌビディア

・通信:Google、メタ、Netflix

つまり、「FANG+」は単純に米国のトップ10企業ではなく、組み入れ基準を満たしたハイテク企業10社に集中投資していることになります。

<FANGのリスク>

よくも悪くもハイテク株に左右されてしまうハイリスクハイリターンな投資商品です。

⇨近年の大きな上昇だけを見て何も考えずに投資するのは危険

だということです。

ハイテク企業の独占状態がこの先も続いていくかは誰にもわからないのです。

さらに”集中投資”というリスクもしっかり把握しておかなければなりません。

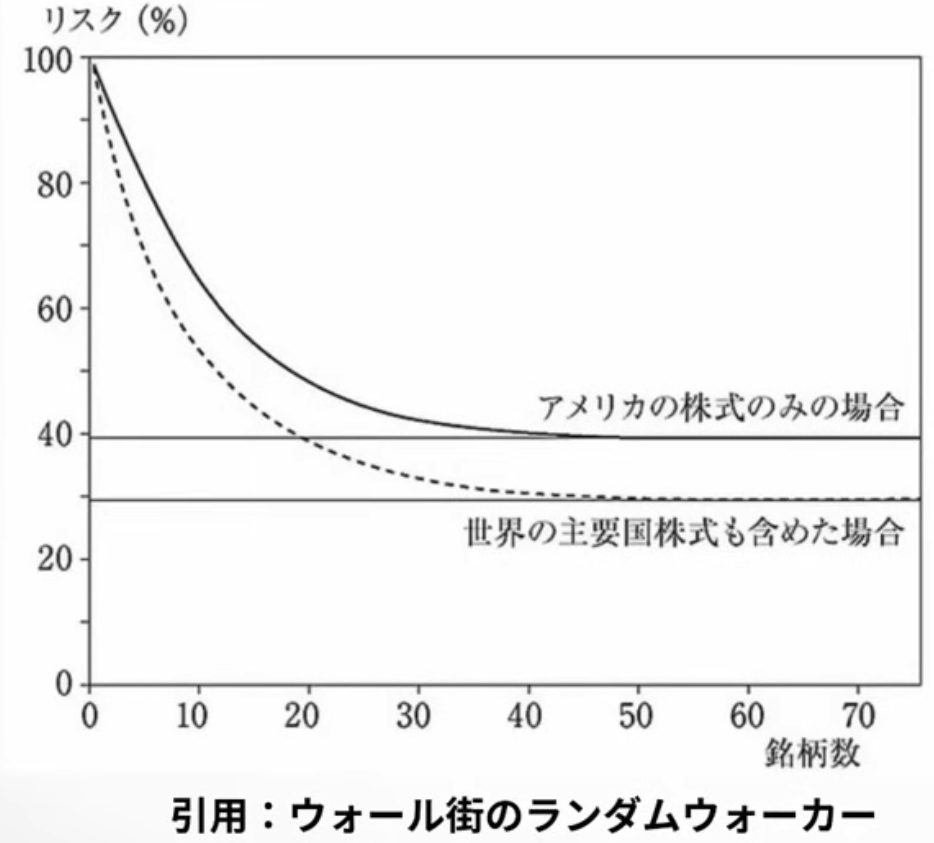

こちらは分散投資でリスクを抑えるには何社に分散投資すれば良いかを示す有名なグラフです。

アメリカ株式においては40銘柄まではリスクの相関が極端に大きくなっていき、50社以上で約40%に落ち着く結果となっています。

FANG+の米国企業10社に集中投資すると考えると、約70%となりハイリスクな投資となります。

自分のリスク許容度を踏まえて検討してみましょう!

乗り換えた方がお得?

みなさんが気になっているであろう既存の”FANG+の投資信託”から”FANG+のETF”に乗り換えるべきなのかというところですよね?

《コスト(信託報酬)がお得》

・信託報酬率

投資信託:0.7755%

316A(ETF):0.605%

そもそもETFは投資信託よりも信託報酬が低いのが大きなメリットです。

《リアルタイムで取引出来る》

また投資信託は1日一回算出される”基準価額”によってしか取引できないのに比べ、ETFは取引所の取引時間内に株式と同様に市場の動きを見ながらリアルタイムで取引出来るといったメリットがあります。

・投資信託:注文を出した時点では取引される価格ががわからない。

・ETF:自分が取引したい価格で売買できる。

《購入単価が高い》

・投資信託:1口100円〜

・ETF:1口数千円〜数万円

少額から始めたい人にはETFは少し不向きです。

《分配金の自動再投資ができない》

再投資型の「分配金なし」投信は複利効果で運用益の最大化を期待できます。

一方ETFは分配金の自動再投資の仕組みがありません。

[乗り換えがおすすめの人]

・リアルタイムで頻繁に売買したい人

・低コストで長期運用していきたい人

・定期的に分配金を受け取リたい人

まとめ

・個別株はETFよりも購入換価が高い

・運用管理も結構手間

しかし、低コスト&効率的に集中投資したい方はETFはおすすめです。

米国株の話題が出たけど、アメリカ企業の詳細を知るにはどうすれば良いの?

私はmoomoo証券というアプリを利用しています。

取り扱っている証券会社は?

現在主な有名ネット証券会社では「楽天証券」と「SBI証券」が取り扱っています。

・楽天ポイントを貯めている人なら、、、

・VポイントやPontaポイントを貯めるなら、、、

コメント