以前紹介した「楽天SCHD」について今回はその魅力と重要な注意点がいくつかあるので解説していきたいと思います!

「楽天SCHD」の概要

楽天SCHDはアメリカで大人気の高配当ETFであるSCHDに間接的に投資できる日本で唯一の投資信託です。

新NISAの「成長投資枠」での購入が可能でありながら、投資しているだけで定期的に分配金を受け取ることができるものです。

<デメリット>

・投資目的を踏まえて判断する必要がある。

・NISA口座で運用すると税制面で損する可能性がある。

《今回の記事で分かること》

・新商品をおすすめできる人

・投資する前に知っておくべき注意点

《こんな人におすすめ!!》

・楽天証券の新NISAを最大限お得に利用したい人。

・高配当株ETF興味がある人。

前回の記事への追加情報

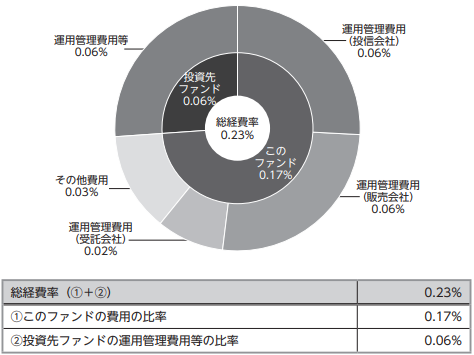

よく「コストもしっかり把握して!」と言われるのですが、運用にあたってのコストはどのくらいですか?

・実質信託報酬:0.192%

(信託報酬:0.132%+SCHD経費率:0.06%)

しかし、、、、

隠れコストに要注意!!

発売当初は”格安”と話題になっていても運用を開始いてみたらそのほかの費用の影響で最終的な運用コストが割高になってしまったなんてこともあるので注意が必要です。

でも!!

SCHDと同じく高配当ETFのVYMに投資でき人気のETF「楽天VYM」の信託報酬は隠れコストを含めた運用コストは0.23%になっているので「楽天SCHD」も同程度のコストだと考えられます。

少し不安だという方は一旦様子を見てみるというのもアリです!!

配当金は年4回支払われる(2月・5月・8月・11月)と聞いたのですが”タコ足配当”にならないか不安です、、、

投資信託で配当金と聞くと”タコ足配当”を気にされる方も多いかと思います。

※タコ足配当とは、、、

投資家に分配金を支払うために、”タコが自らの足を食べる”ように”収益を超えた分は元本から切り崩して支払う”

⇨タコ足配当が繰り返されると、分配金の減額や基準価額が下がることも、、、

楽天SCHDは、、、

・米国ETFの分配金を受け取る仕組みになっている

・SCHDは優秀で堅実な成長を続けている

⇨可能性はゼロではないけど個人的にはそこまで気になくても良いのでは?と思います。

「楽天SCHD」おすすめできる人

「楽天SCHD」をおすすめできる人はズバリ、、、

配当金で楽しく投資を続けたい人

そのためには高配当ETFによるデメリットも把握しておきましょう。

SCHDのような配当りまわりも多く安定したパフォーマンスのETFに投資すれば相場に左右されずに定期的に分配金が受け取れるので投資を楽しく続けられるモチベーションになります。

ちなみに、、、

楽天VYMの配当金の受け取るタイミングは、3月・6月・9月・12月なので、「楽天SCHD」と組み合わせることによってほぼ毎月のように配当金を受け取れるようになります。

デメリット

<デメリット①>

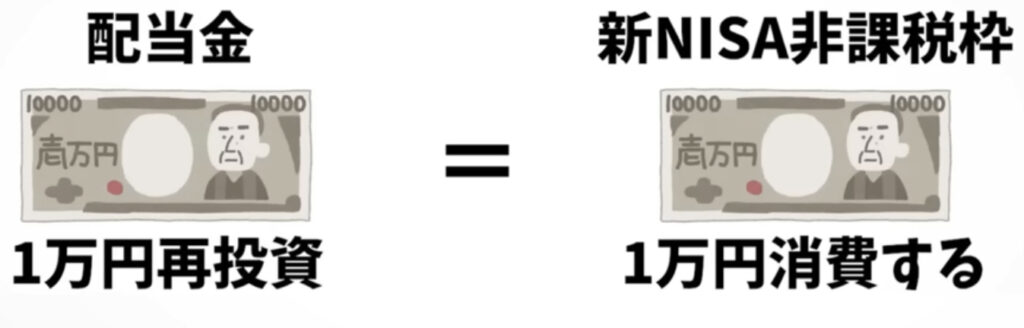

得られた利益が配当金になるので複利の効果を得ることができない

さらに、、、

例えば配当金として受け取った1万円を自分で再投資しようとしたら新NISAの非課税枠を1万円分消費してしまうことになるので少し勿体無いです。

その点、eMAXIS Slim米国株式や全世界株式インデックスファンドなどは

・利益を自動で再投資

・複利効果&非課税枠を消費しない

なので、

長期運用で複利効果により利益を最大化したい!!

という方にはあまりお勧めできません。

<デメリット②>

楽天SCHDをNISA口座で運用すると税制面で不利になることも、、、

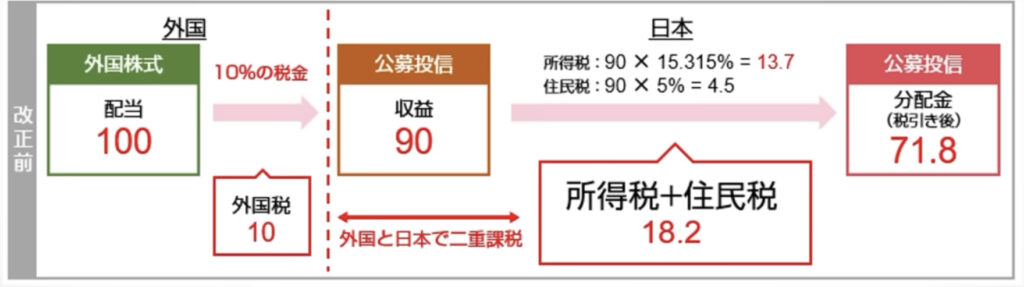

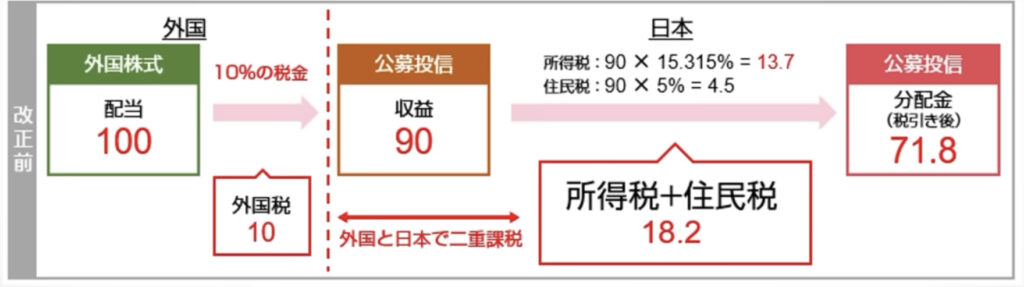

楽天SCHDを特定口座で運用した場合二重課税(米国&国内)になります。

ただし、2020年から二重課税調整措置が適応されています。

楽天SCHDが制度適応かどうかはまだわかりませんが商品のタイプ的に適応されるのではないかと思います。

楽天SCHDをNISA口座で運用している場合は二重課税になりません。(国内非課税のため)

二重課税にならない

=二重課税調整措置が行われないので米国の10%は戻ってこないのでNISA口座で運用するのは少し勿体無いという見方もあります。

難しい、、、、

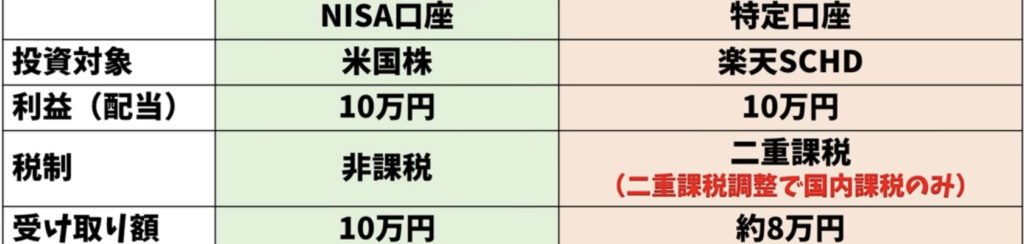

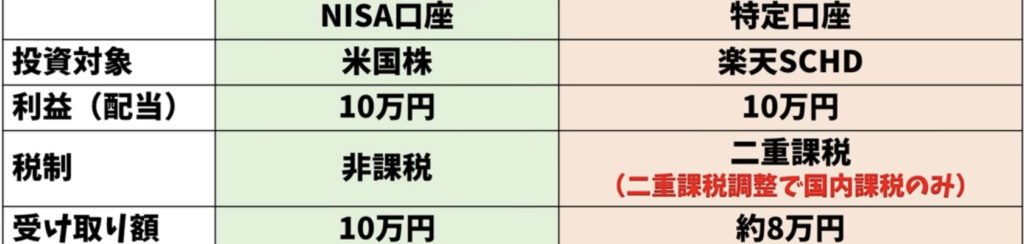

表で説明しますね!

<新NISA360万円一括投資(国内課税20.315% 米国課税:10%)>

合計で約18万円受け取れることになります。

一方その反対でNISA口座で”NISA口座でSCHD”、”特定口座で米国株”を運用した場合どうなるでしょうか?

NISA口座でSCHDを運用した場合:売却益に米国の課税のみかかり国内は新NISAにより非課税

特定口座で米国株を運用した場合:アメリカでは売却益に税金はかからないので国内の課税(約20%)のみの課税

合計で約17万円になります。

このように「楽天SCHD」のような海外ETFに投資する”分配金受け取り型”の投資信託を新NISAで運用してしまうと特定口座で運用するより少し損をしてしまう場合があります。

あくまで参考程度なので、さまざまなケースによって変動します!

<税制面で損をしてしまう人>

・新NISAの非課税枠を満額埋める人。

⇨満額埋める予定のない人はそこまで気にしないで大丈夫です。

ちなみに、、、

米国ETFや米国株の動向や財務状況って調べるのは結構面倒、、、

今は企業の財務状況や動向を簡単に見れるアプリがありますよ!

おすすめは「moomoo証券」です。

moomoo証券は最近、米国株や日本株投資だけでなくS&P500インデックスに入っている構成銘柄に入っているような米国企業のEPS(1株当たり純利益)やROE(株主が出資したお金を元手に、企業がどれだけの利益を上げたのかを数値化したもの)などの財務指標など最大20年分閲覧可能で、いちいち過去の決算書をみる必要がなかったり、”ウォーレンバフェット”など世界の投資家の売買銘柄をチェックできたりするので投資の勉強や投資判断をする際にも便利になっています。

最近は紹介プログラムも充実していて、友人や家族、投資を考えている人がいれば是非みなさんで使ってみてはどうでしょうか?

まとめ

前回の記事からのまとめです!

<楽天SCHDの魅力>

・幅広いセクターに分散投資できる

・12年連続で増配中&増配りつも高水準

・安定で堅実な成長を期待できる

本日解説したデメリットも踏まえて

分配金を受け取りながら楽しく投資を続けたい方におススメです!!

コメント