高利回りに釣られて投資すると損しますよ!

という記事です。

アメリカの有名投資メディア「ウォール・ストリート・ジャーナル」からの紹介です。

安定した収益つまり”インカムゲイン”を求める投資家の方は必ず理解しておいてほしい内容です。

ここが重要!!

この記事の主張はこの通りです。

<高配当株ファンドに投資するなら極端に利回りが高いものには避けろ!!>

キーワードは”極端に”です。

直近の利回りは、、、

・S&P500:約1.3%

つまりアメリカでの株式の平均的な配当利回りが1.3%だったということです。

一方記事の中で紹介されているような”超高利回りファンド”と言われる

・グローバルXスーパーディビデンド:約11%

こういった超高利回りに対して、

これって流石に変じゃない?

といった感覚を持つことが重要だということです。

超高利回りファンドの実態

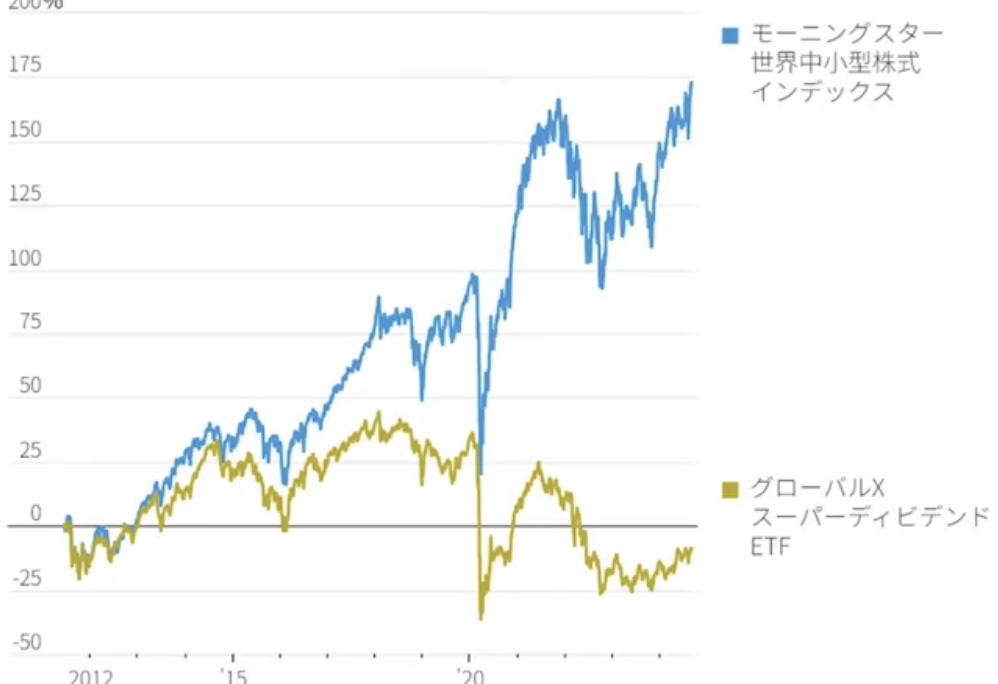

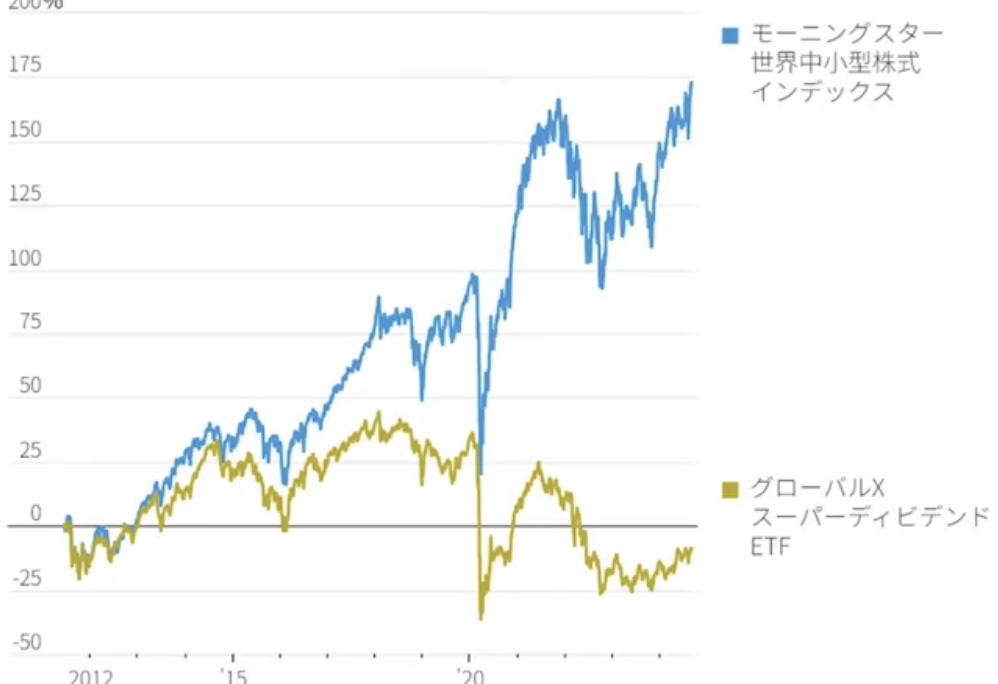

<累積リターン>

青いグラフは「世界中小株式インデックス」のリターン

茶色のグラフは世界の配当利回り上位100社への投資を目指す「グローバルXスーパーディビデンド」のリターンです。

圧倒的に中小型インデックスの方が買っていますよね?

「グローバルXスーパーディビデンド」は負けているどころかトータルでマイナスになっています。

保有期間中にたくさん配当金はもらったけど株価が大きく下がっているのでトータルだと結局損しているという状況です。

いわゆる”タコ足配当”のことです。

高配当に見えるけど「自分のお金を自分に払っているのと同じ」で

投資的には何の意味もありません。

高配当が欲しい人は?

記事内でとあるファンドマネージャーはこう言っています。

株式で本当に利回りを求めるなら他のインカム収入源に比べて高いという事実に満足すべきだ。

要はどういったことかと言うと、、、

仮に債券やREITなどの利回りが3.0%ぐらいの時に高配当株ファンドの利回りが4.0%あるならそのぐらいで満足しておけよと言うことです。

相対的にみて他のインカム収入源と比べて1〜2%でも利回りが高いのならその辺で満たされておきましょうと言うことです。

「高い配当利回りはそれ相応のリスクがつきまとう」

7%や10%の利回りをみて、

低リスクでこれだけ高いインカムゲインが狙えるなんて素晴らしい!!

などと思わないように気をつけてもらいたいのです。

あまりに高利回りの銘柄・ファンドに投資をすると、株価が下がりにくいと言う優良高配当株のメリットを失うばかりか低成長の業界・企業に投資してしまいがちと言う高配当株投資のデメリットを強化してしまう要は「負けやすい投資」をしてしまうことになるわけです。

なので

欲張りすぎないように気をつけよう

利回り10%の銘柄・ファンドに投資して手っ取り早く配当生活を達成したくなる気持ちもよくわかるのですが、長い目で見ると利回り3〜4%ぐらいの銘柄・ファンドに投資する方がトータルで見て良い結果になりやすいと思います。

まとめ

1.高配当株ファンドに投資するなら極端に利回りが高いものは避ける

2.株式で本当に利回りを求めるなら他のインカム収入源に比べて高いと言う事実に満足すべきだ

高配当株投資は、、、

◎リスクが低い(株価の動きがおとなしい)

◎増配でインカムが増える(インフレに強い)

といった魅力があります。

その一方で

×税金が不利(配当金を出すたびに税金が取られる)

×成長業界・成長企業への投資が薄くなりがち

と言う罠もあります。

高配当株投資は銘柄やファンドの選定を間違えると、

・メリットがなくなる

・デメリットが際立つ

そんなイケてない投資になってしまいます。

最後に今回の記事を一言でまとめると、、、

相場平均と比べて高すぎる利回りには注意せよ!!

です。

最後に

今回紹介したファンドだけではなく、世界中のファンドの状況を調べたいなら

「moomoo証券」がお勧めです!!

口座開設は無料なのですがたくさんの投資家をサポートする機能が使えるので投資に迷ったら使ってみてはどうでしょうか?

コメント