前回、前々回と子供の教育資金の貯め方について解説していきました。

お金を貯める目的には色々な目的があると思いますが

主に

①老後の資金

②子供の教育資金(主に大学進学資金)

この二つに分けられると思います。

お金を貯めて何か買いたい!などは今回省きます、、、

この二つを比べると、

①の老後の資金は個人差は長期的な貯蓄であり

②の子供の教育資金は中期的なお金の準備に該当すると思います。

実は、、、

短期・長期のお金よりも、中期的なお金の準備をする方が難しいとされています!

準備の仕方を間違えると、

・お金が足りなくなる

・資産形成の効率が落ちてしまう

・偽の情報に惑わされてぼったくられてしまう

などのデメリットを被ることになります。

頑張っているママに【ベビープラネットの無料相談サービス】家計管理のキホン

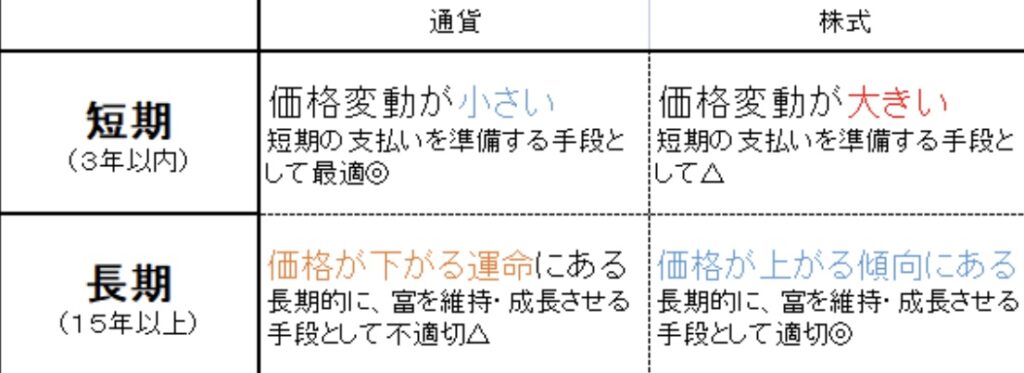

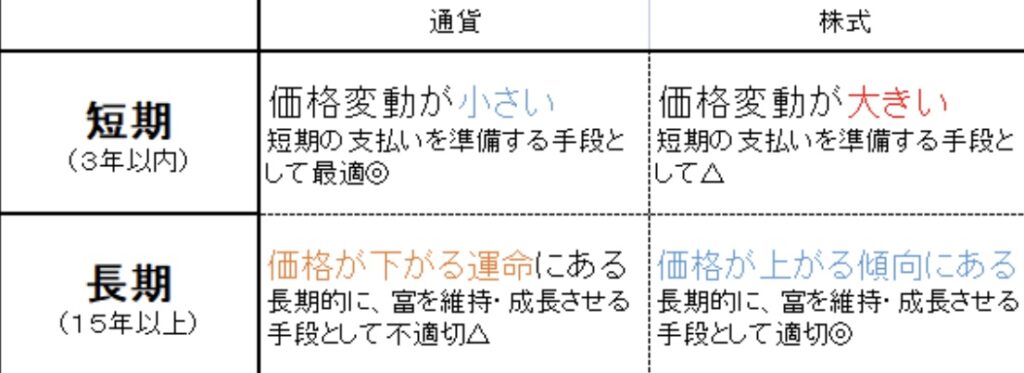

家計管理を行なっていく上で意識しておかなければならない事があります。

それは、

【短期的な支払い→「通貨」で貯める】

例)1年後の自動車購入費、3年後の子供の学費

【長期的に富を作る→「株式」で貯める】

例)15年後の大学資金、30年後の老後資金

なぜ短期目的と長期目的では貯めるものが変わるのか、

それは通貨と株式には以下のような特徴があるからです

中期の場合はどうするの?

3年が短期なら5年の場合はどうすればいい?

このような疑問が生まれてくると思います。

中期的な資金の作り方

中期的な資金の作り方の基本方針は以下の通りです。

①現金の積み立て

②優良株式インデックスファンド(オルカンやS&P500)の積み立て

つまり基本路線は今まで解説してきたことと同じように「今のまま」で良いです。

結局「シンプル・イズ・ベスト」ですね!

中期資金を貯めるための「専用の商品」は不要だと考えています。

例を挙げると、

・学資保険などの貯蓄型保険を使う

・バランスファンドなどのリスク低めの投資ファンドを使う

などは基本的には必要ないと思います。

<具体例>

【10年後に500万円】

教育費を準備したい!

これに対しては、

①現金積み立て+②インデックス積み立て

を行います。

<1>、毎年30万円貯金する。(10年間で300万円)

↓

<2>、残りの余裕資金はインデックスファンドで積み立てる。

↓

<3>、10年後にインデックスファンドを200万円分売却する。

これら<1>+<3>で合計500万円準備できることとなります。

予定よりインデックスファンドの運用が順調に行ってたら、教育資金のために200万円売却したところで<FIRE>がそれほど遠のきませんし、老後にも十分余裕があるという状況になります。

一方予定よりインデックスファンドの運用がうまくいってなければ、教育資金のために200万円売却する影響で<FIRE>が遠のき、老後の余裕が減るという状況になるわけです。

要は資産運用のツケを、、、

「子供の養育費」ではなくて、「自分たちの老後資金」に吸収させるという感じです。

この戦略で教育費を準備するにあたっては資産全体のうち

・現金をいくらにするのか

・株式をいくらにするか

といった「資産配分」が何よりも重要になっていきます。

株の運用がイマイチなので進学させてあげられません、、、

このような資産配分は絶対にアウトです。

何よりも子供がかわいそうです、、、。

なので極論になりますが、

<老後資金だけを準備すれば良い人>は

⇨生活防衛資金を確保したら、毎月生まれる余裕資金は全て株へ投資する。

<中期資金が必要な人>は

⇨生活防衛資金はもちろん確保。毎月生まれる余裕資金も全て株にしない(貯金によって現金部分もしっかり増やしていく)。余裕がある部分だけを株の買い付けに回していく。

学資保険やバランスファンドのデメリット

- 学資保険のデメリット

-

流動性が低い。

・換金しづらい

・途中解約したら元本割れをする

・10年の間の家族の状況の変化に対応しづらい今の利回りではインフレに勝てない

- バランスファンドのデメリット

-

優良株式インデックスファンドよりコストが高くなりがち。

成長性に欠ける。

一方、

<現金>⇨流動性は抜群である。

<優良株式インデックスファンド>⇨低コストだし、成長性も十分である。

なので<現金>と<優良株式インデックスファンド>この二つの割合を上手にコントロールすれば、保険やバランスファンドを使うよりも、

・コスト面・流動性・成長性・手間暇

など様々な面でより優れたポートフォリオを作れるというわけです。

二つの割合を上手にコントロールすると言うところが難しいんですけどね〜

教育費に関する現状

教育費のようなピンポイントで金額が大きい費用、これを「中期的な運用」で準備するのはそもそも難易度が高いことなのです。

主な理由は、十分な運用期間を確保できないせいで元本割れのリスクが高くなるから元本割れしないようにと低リスク商品にすると、今度はお金が溜まりにくくなります。

そして使うタイミングで資産価値が下落していると対処のしようがないからです。

10年20年、、、と長い時間をかけて取り崩す訳ではないので回復を待てないと言う状況になります。

なので年収とか年齢とかを考慮した結果、

現金で子供の教育費を貯めるので精一杯、、、

同時並行で自分の老後資金を準備する余裕はない、、、

このような人も実際のところ少なくないと思います。

投資は魔法の手法ではなく、投資で得られるのはあくまで「リスクを受け入れた結果のリターン」だけであり、教育費も老後資金も用意できそうな人つまりリスクを取れる人はリターンを狙って投資しても良いかとは思いますが、両立が無理そうなカツカツの人つまりリスクをとる余裕のない人は、投資に夢をみてはいけません。

両方を夢見た結果、どちらも失うことになりかねませんからね、、、

結果的に、、、

資本主義社会では、、、

・お金に余裕のある人

⇨投資を活用できる。

⇨ますますお金に余裕が出る。

・お金に余裕のない人

⇨投資を活用できない。

⇨いつまでもお金に余裕が生まれない。

えー、、、

んじゃあ一生貧乏じゃん、、、

しかし、

「増やす力」はお金にまつわる5つの力のうちの1つに過ぎないのです。

現時点で

「投資をする余裕はないなぁ、、、」

と考えている人は、

<貯める力>を伸ばす。⇨倹約してより洗練された家計にする。

<稼ぐ力>を伸ばす。⇨転職なり副業なりで収入を増やす。

といった違う力を伸ばしていけば良いと思います。

そうしているうちに投資する余力も出てきます。

それに収入が伸びて余計な支出が減っていったら家計の黒字は増えていくわけなので、

【入学金は貯金から、授業料は家計の黒字から】みたいな感じで乗り切るプランも出てきます。

お金のかかる時期を乗り越えた後は一気にお金が溜まっていきます。

なので<貯める力>を伸ばす、<稼ぐ力>を伸ばす

こういう本質的なところに蓋をして「貯蓄型保険」みたいなものを買って安心して自分を誤魔化してしまうことのないようにしていきたいですよね!

コメント