iDeCoが改正されるみたいなのですが、NISAよりiDeCoを優先した方がいいんですか?

去年のNISAの改正と比べてiDeCo改正ってあんまり話題になっていないですよね?

その理由は「制度の複雑さ」です。

今回の記事では12月に改正があるiDeCoについて具体的な内容をしっかり把握することによって資産形成において選択肢を広げれるようになりましょう!!

iDeCoの改正内容

今回のiDeCoの改正内容は以下の内容です。

①拠出限度額の引き上げ

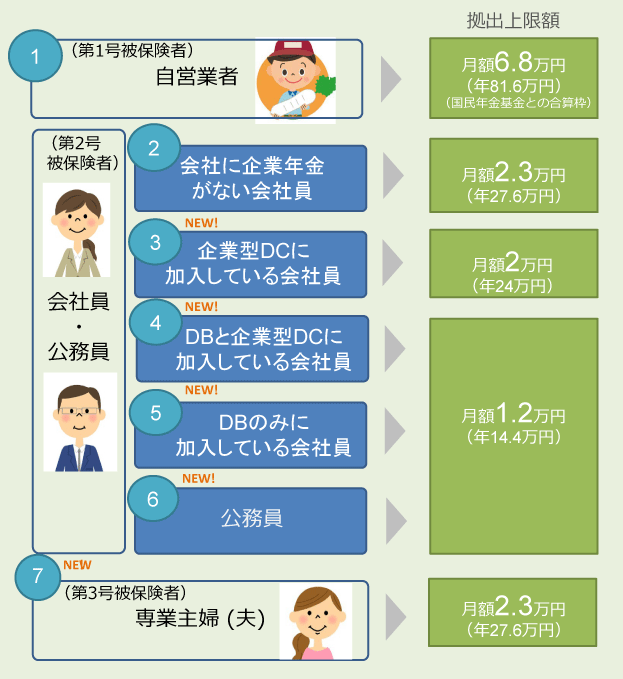

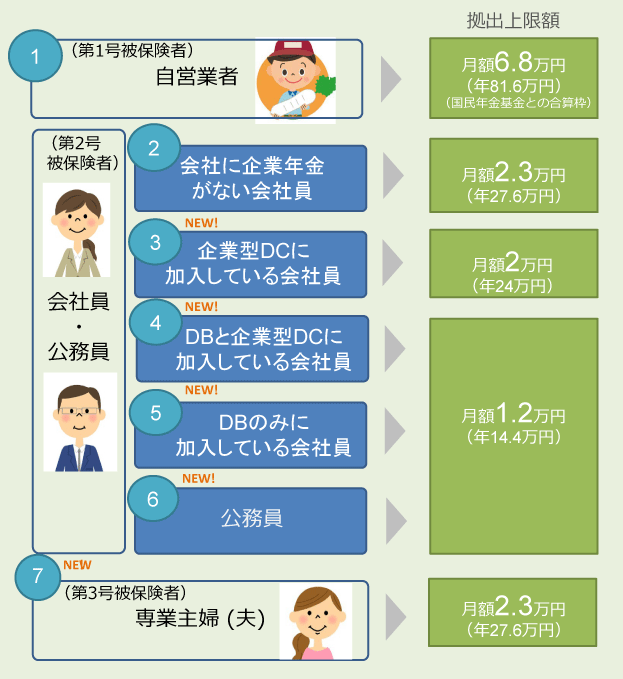

確定給付型のDB(事業主が従業員と給付の内容をあらかじめ約束し、高齢期において従業員がその内容に基づいた給付を受けることができる企業年金制度)などの他の制度に加入している場合のiDeCoの拠出限度額が現行の”月額1.2万円から2万円”に引き上げられます。

これまで公務員などの第2号被保険者は人によって掛金が月1.2万円〜2.3万円と開きがありました。

今回の改正で月1.2万円の人も月2万円(年間24万円)に限度額がアップします。

つまり節税効果が上がった

ということになります。

②事業主の証明書廃止

これまで会社員や公務員はiDeCoに加入する際や変更する際は「事業主の証明書」というのが必要だったのですがそれば不要になります。

iDeCoといえば色々な手続きが必要で諦めていた人も多いと思います。

③iDeCoの掛金を拠出できなかった場合脱退一時金が受け取れる

これはあまり関係ない人が多いと思いますが、今回の改正で他の制度に加入している人はそちらの掛金によって、

・iDeCoの掛金の上限が小さくなる

・イデコの掛金の最低額(5000円)を下回って掛金を拠出できなくなる

こうしてiDeCoの掛金を供出出来なくなった場合は、脱退一時金の支給要件を満たすと脱退一時金を受給できるようになります。

変更点は主にこの3つになります。

特に①と②が嬉しい改正だと言われています。

そもそも何で改正するの?

簡単にいえば加入者を増やしたいからです。

現在のiDeCoの加入者数は344万人です。

一方NISA口座は約2427万口座なので約7倍です。

<iDeCoの凄さ>

iDeCoの凄さはなんといってもそのお得さです。

始める時・運用中・受取時

この全てのフェーズで税制優遇を受けられます。

iDeCoのメリット

<iDeCoの優秀なポイント>

個人型年金なので”持ち運べる”点が大きなメリットです。

例えば転職して自営業になったとしても引き続き続けられます。

”私的年金”と言われている通り

「自分の、自分による、自分のための年金」というわけです。

さらにiDeCoには金銭的メリットがいくつか存在します!

1.掛金が全額所得控除される

わかりやすく説明すると、”積み立てた掛け金の分だけ”税金が安くなります。

わかりやすいように

NISAと比較してみましょう!

NISAの場合投資するお金は、「給料から社会保険料や税金が引かれた後」のお金です

一方iDeCoの場合、「引かれる前のお金」で投資出来ます。

2.非課税で運用できる

iDeCoはNISAと同じくiDeCoで発生した利益は非課税で運用出来ます。

またiDeCoで選べる商品は幅広く、「投資信託」「保険」「預貯金」「債権」など色々な商品を選べます。

個人的におすすめなのが「投資信託」です。

理由はインフレ負けをしないからです。

具体的には「全世界株式」や「S&P500」などです。

どの商品を選ぶかによっておすすめの証券会社も変わってきます。

・eMAXIS Slim全世界株式に投資したい場合におすすめなのが、、、

・全米株式(S&P500)に投資したい場合おすすめなのが、、、

3.受取時に税制優遇が受けられる

iDeCoの受け取り方は次の3つから選べます。

①一時金でまとめて受け取る(一時金)

②分割で受け取る(年金)

③一時金と年金を組み合わせる(併給)

一時金で受け取る場合は退職所得、年金で受け取る場合は雑所得となります。

どの受け取り方がお得なの?

選択する受け取り方によって納税額が異なります。

①一時金として受け取る

iDeCoを一時金として受け取る場合⇨退職金として見なされ退職所得控除が適用されます。

②年金として受け取る

iDeCoを年金として受け取る場合、雑所得と見なされ公的年金等控除が適応されます。

③一時金と年金を併用して受け取る

①と②を併用した場合

一時金部分に退職所得控、年金部分に公的年金等控除が適応されるのでより多くの控除が受けられます。

③はどんな人が使うかというと、、、

一時金でまとめてもらいたいけど、退職金が退職所得控除を超えてしまう場合に使用します。

どれにすればいいんだろう、、、

人によるということを大前提として、

基本的には退職所得控除が強いので”一時金で受け取る方が有利”になりやすいです。

iDeCoの注意点

【その1.原則60歳までお金が拘束される】

例えば、、、

35歳で加入して45歳で急にお金が必要になっても原則60歳まで引き出すことができません。

年金と分かっていてもこの柔軟性の無さは大きなデメリットですよね、、、

動かせるお金があると散財してしまう人にとってはメリットかもしれません。

しかし、解約できるケースも存在します。

1.障害を負った場合

2.死亡した場合

3.海外移住する場合

の3つです。

豆知識なのですが破産してしまってもiDeCoの資産は差し押さえの対象外です。

フリーランスや自営業でも将来のお金は安心ですね!

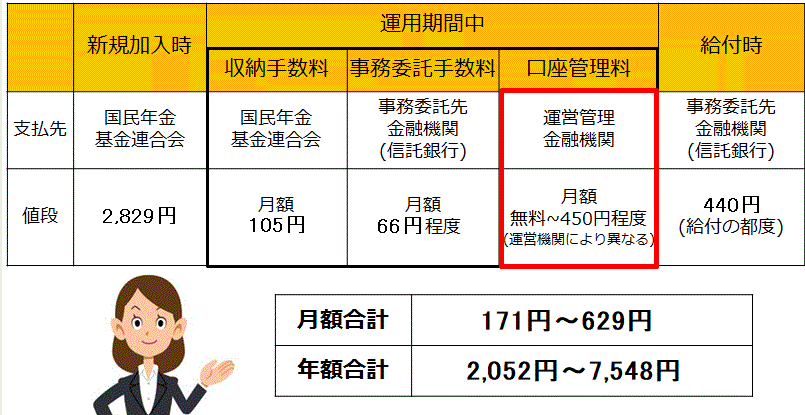

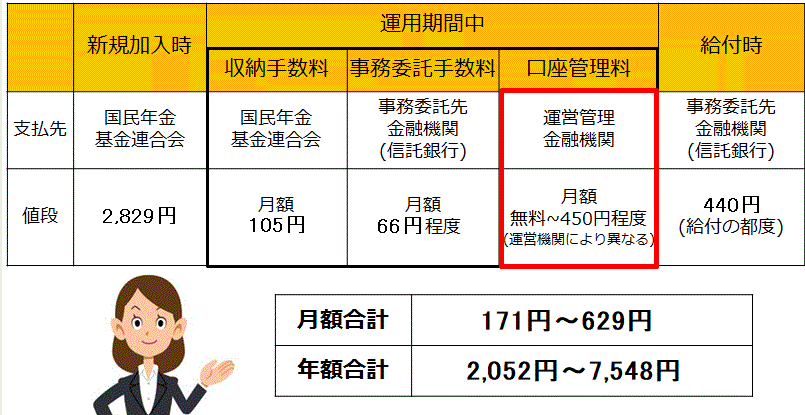

【その2.手数料がかかる】

iDeCoは始める時、運用期間中、給付時それぞれで少し手数料がかかります。

加入時は国民年金基金連合会に2829円

運用期間中は収納手数料、その他費用で月171〜629円

給付時には440円かかります。

【その3.掛金が人によって違う】

iDeCoの掛金は人によって違うので、人によっては思ったよりできなかったと思う人もいると思います。

自営業・フリーランスは月6.8万円(年間81.6万円)まで拠出できて尚且つ全額所得控除になるので節税にもなります。

一方会社員や公務員が月額1.2〜2.3万円です。

無理しろとは言いませんが余剰資金の中でできるだけ活用していきたいですね!

【その4.収入が低いと所得控除の恩恵が得られない】

iDeCoの大きなメリットは<所得税や住民税が軽減される>ことです。

ここで注意したいのは、軽減される範囲は”本来収める税金額まで”という点です。

つまり「払う税金が無ければ控除されない」ということです。

例えば、、、

iDeCoによる税制メリットが10万円あったとしても収める税金が7万円だったら控除額は7万円までとなります。

差額の3万円は還付されるわけではないので注意が必要です。

専業主婦で収入がない場合はそもそも所得税がかからないので所得控除の効果は少ないのです。

しかし、特に専業主婦の場合

・退職金がない

・受給できる公的年金も公務員や会社員よりも少ない

この点においてはiDeCoの受け取り時に課税されるリスクは低いです。

なので専業主婦の方も将来の備えの一環としてiDeCoの加入を検討してみるのもアリだと思います。

具体的にどう使うのが良いのか

iDeCoについてよく聞かれる質問として、

NISAとiDeCoどっちを優先したらいいの?

とよく聞かれます。

結論として、資産形成の目的によって優先する方は変わっていくのです。

大前提として、NISAとiDeCoは性質が全く違う制度なのです。

なのでそれぞれの特徴を理解した上で状況に応じて使い分けるのがベストだと考えます。

【新NISAがおすすめな人】

1.投資の自由度を重視する人

特に新NISAの成長枠投資です。

新NISAの積立投資やiDeCoの場合、投資できる商品として長期運等に適した投資信託など限定的です。

しかし成長投資枠の場合、幅広い金融商品から選べます。

なんといってもいつでも資金の引き出しが可能です。例えば家や車を買うので途中で資金を取り崩したいなど柔軟な使い方ができます。

2.積極的に運用したい人

こちらも成長投資枠の話題になるのですが、成長投資枠では投資信託以外にも個別株やETFにも投資できるので、より高いリターンを狙うことができます。

3.若年層や中期的な資産運用を考えている人

NISAの場合、 iDeCoと違って60歳までの資金凍結がないので柔軟な資金計画が立てられます。

若年層は先の見通しが立てにくいということもあって60歳までの資金ロックが怖いという現実があります。

【 iDeCoがおすすめな人】

1.定年まで安定収入がある人

特に公務員や安定した会社で働いている人などは将来の収入の見通しが立てやすいのです。

その場合、「掛金の全額所得控除により現役世代の税負担が軽減」されます。

2.所得が高い人

先ほど解説した通り”そもそも所得がないと控除できない”です。

所得が高い人ほど所得控除による節税効果が大きいのです。

3.老後資金を準備したい人

60歳までの資金拘束がデメリットですが、そもそも老後資金が目的なのであれば<60歳まで引き出せなくても何も問題がない>ので、最初から老後資金を準備したい人にはおすすめです。

4.中高年の人

中高年の人の場合、 iDeCoで運用できる期間も限られているのでおそらくそこまで iDeCoの資産もそれほど高額になりません。

それなのであれば退職金と合わせても退職所得控除の枠内に収まる可能性も高いのでフル活用しても問題ない人が多いと思います。

5.貯蓄の意思が弱い人

これが結構おすすめなのですが、「iDeCoの場合強制的に貯蓄される」ので

残高があると使っちゃいそうで不安、、、

という人におすすめです。

まとめ

巷では iDeCoについてあまり肯定的な意見を目にすることは多くないのですが、税制面ですごく良い制度なのは間違いありません。

人によっては12月の改正は大きなチャンスだと思いますし、手続きの簡素化の流れは続いていくかと思います。

なのでこれまで iDeCoに興味がなかった人もぜひ調べてみてはいかがでしょうか?

コメント